- ·机构“花式”揽客 部分理财产品可“T+0.5”赎回

- ·个人养老金保险产品扩容至20款

- ·蓄势震荡

- ·公告

扫一扫

下载封面新闻APP

体验更多精彩

机构“花式”揽客 部分理财产品可“T+0.5”赎回

近日,记者关注到,部分银行理财产品可实现“T+0.5”赎回到账,即资金赎回到账时间提前到最快第二天中午。有金融业内人士分析指出,相较于理财产品资金赎回到账时间“T+1”而言,“T+0.5”到账时间提前半日,理财公司此举是为了提升产品的流动性,满足投资者对高流动性的需求,不过机构仍需关注流动性风险。

部分产品可“T+0.5”赎回

“分秒必争,最快T+0.5日到账!”近日,工银理财发布消息称,为改善投资体验,通过流程优化、技术升级等方式加快产品赎回到账时间,目前,鑫添益系列有4只产品实现了最快“T+0.5”赎回到账,即资金赎回到账时间提前到最快第二天中午。对于投资者而言,可以多赚至少1天收益,更快拿回资金周转。

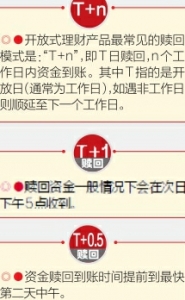

据了解,开放式理财产品最常见的赎回模式是:“T+n”,即T日赎回,n个工作日内资金到账。其中T指的是开放日(通常为工作日),如遇非工作日则顺延至下一个工作日。

除工银理财外,平安理财的一只名为“灵活宝·天天成长2号”的现金管理类人民币净值型理财产品,此前曾宣布赎回可实现“T+0.5”到账。

“我们通过提高资金清算效率、优化资金划付流程、发挥科技赋能优势等方式,对于旗下现金管理类理财产品及组合和部分日开申赎的固收类理财产品实现了‘T+0.5’的资金到账效率。”某股份行理财子公司相关负责人说。

根据《关于规范现金管理类理财产品管理有关事项的通知》,2023年起全市场的现金管理类产品赎回“T+ 1”到账。

“理财产品资金赎回到账时间‘T+1’和‘T+0.5’均是第二个工作日到账,但‘T+0.5’到账时间提前半日,并没有违反规定,理财公司此举是为了提升产品的流动性,满足投资者对高流动性的需求。”融360数字科技研究院分析师刘银平说。

提升客户体验感

记者梳理发现,目前兑付效率实现“T+0.5”的理财产品,其投资范围通常是短期的固定收益类资产,如国债、央行票据、短期商业票据等,这类资产具有较高的流动性和安全性,可在较短时间内变现。

“常规情况下,为保证收益,投资经理收到客户的赎回指令后,会在T+1日进行变现操作,在银行间市场结算、行内清算结束后,客户大概会在下午5点收到资金。”某银行资管人士表示,如果日间就可以兑付给客户,客户体验将大幅提升。

这般操作的背后,是银行理财市场的激烈竞争。特别是去年开放式理财产品两度遭到大幅赎回,银行理财规模下降不少。数据显示,去年四季度理财规模缩水超2万亿元。这种背景下,保守的银行理财投资者青睐高流动性产品。为了做大产品规模,缩短赎回到账时间成为一些理财公司的应对之策。

普益标准发布的银行理财市场周报(2月20日-26日)的最新数据显示,从发行量上看,理财产品发行量已连续四周增加,在上上周(2月20日-26日)升至600款以上,其中理财子公司表现较为明显,其开放式产品发行量环比增加89%,封闭式产品也小幅增加。从到期收益方面来看,全市场到期开放式固收类理财产品的平均兑付收益率(年化)为2.29%,环比下跌0.2个百分点,落后其平均业绩比较基准0.89个百分点;封闭式固收类理财产品的平均兑付收益率(年化)为3.10%,环比下跌0.11个百分点。

须警惕流动性风险

在业内人士看来,“T+0.5”赎回并非真正意义上的“创新”,本质上是获客的一种方式,但在提升客户体验感的同时,更须警惕流动性风险。

“我们主要通过提升估值和清算效率来实现‘T+0.5’。”一家大行理财子公司相关人士说,清算流程效率越高,承受的压力就越大,所以要严控风险。

也有业内人士坦言,当前部分理财公司开展“T+0.5”赎回,有“打擦边球”的合规嫌疑。“部分理财公司会找托管行做日间垫资,那么就要质押客户份额给托管行,归还垫资的时候再将份额还给理财机构,实现‘T+0.5’完成清算并到账。”

“监管机构是否会对此进行管控,可能须等待市场运行一段时间,视情况而定。”华东一家城商行资管部人士提醒,理财公司尤其要注意托管行系统或其他问题造成的兑付风险,要做好流动性压力测试和应急措施。

综合广州日报、上海证券报

新 闻多一点

活钱管理服务类产品

可提高快赎额度

事实上,除了将银行理财产品的赎回资金到账时间缩短至“T+0.5”,近期银行及理财公司等,通过提供多只快赎功能的产品,以提升单个投资者快速赎回的总额度。如平安理财对旗下现金管理类理财产品组合“灵活宝”提高快速赎回额度,由此前的6万元总额度(组合内单只现金管理类产品快赎限额1万元)提升至10万元。近期,平安理财再度宣布,拟将灵活宝快赎总额度提升至15万-20万元。

“部分银行推出的活钱管理服务类产品。在新规下,现金管理产品的快赎额度不得超过1万元,而活钱管理服务类产品可以通过对接多只货币基金或者现金管理类产品来提高快赎额度,此类产品的流动性更高,部分银行的活钱管理服务还可以支持消费、转账等功能,可以吸引到看重理财产品灵活性的客户。”普益标准研究员崔盛悦说。

普益标准研究员霍怡静表示,整改后的现金管理类产品,与其他银行理财产品相比,其收益稳定性、流动性优势依然显著。银行及理财公司可以在引导投资者树立正确的投资观念的同时,提升现金管理产品的运作管理能力,在符合监管要求前提下提升产品投资体验;另外也可积极开发替代性的理财产品,例如净值波动较小、风险可控的短债理财产品、同业存单指数理财产品等,给予客户具备竞争力的收益回报。投资者购买现金管理类理财产品时,可在根据自身风险偏好基础上适当搭配其他类型产品,分散投资并在风险可控前提下提高整体收益,同时应当注重久期管理,以满足自身资金流动性需求。